Chancen und Risiken für Baufinanzierung und Immobilienpreise

Die Europäische Zentralbank (EZB) hat jüngst den Leitzins gesenkt, was in der Bau- und Immobilienbranche für viel Aufmerksamkeit sorgt. Bauherren und Investoren hoffen auf Entlastung bei Baufinanzierungen und eine Stabilisierung des zuletzt schwankenden Marktes. Doch was bedeutet die EZB-Leitzinssenkung tatsächlich für die Branche? Im folgenden Artikel betrachten wir die Auswirkungen aus unterschiedlichen Perspektiven.

Der EZB-Leitzins: Was er ist und wie er die Baufinanzierung beeinflusst

Der Leitzins ist ein zentrales geldpolitisches Instrument der Europäischen Zentralbank (EZB), das den Zinssatz bestimmt, zu dem sich Geschäftsbanken Geld bei der EZB leihen können. Indem die EZB den Leitzins senkt oder erhöht, steuert sie die allgemeine Zinslandschaft und damit die Geldmenge im Umlauf. Ein niedriger Leitzins macht Kredite günstiger, was Konsum und Investitionen ankurbeln soll, während ein hoher Leitzins das Gegenteil bewirken kann, um Inflation zu kontrollieren.

In den letzten Jahren durchlief der EZB-Leitzins eine turbulente Entwicklung. Während der Finanzkrise und der Eurokrise wurde er kontinuierlich gesenkt und erreichte 2016 einen historischen Tiefstand von 0 %, um die Wirtschaft in der Eurozone zu stützen. Diese Niedrigzinsphase hielt mehrere Jahre an und machte Baufinanzierungen besonders attraktiv, was den Immobilienmarkt stark belebte. Doch ab 2022, infolge der Energiekrise und der stark gestiegenen Inflation, drehte die EZB die Zinskurve nach oben. In mehreren aufeinanderfolgenden Schritten wurde der Leitzins erhöht, was die Baufinanzierungszinsen in die Höhe trieb und viele Bauprojekte erschwerte oder verzögerte. Nun steht die EZB jedoch erneut vor einem Paradigmenwechsel und hat erstmals wieder eine Senkung des Leitzinses signalisiert, was potenziell neue Chancen für den Immobiliensektor eröffnet

Diese Leitzinsentwicklung hat maßgeblich die Finanzierungsbedingungen für Bauprojekte beeinflusst und wird auch in den kommenden Jahren ein entscheidender Faktor für den Immobilienmarkt bleiben.

Zuletzt hat die EZB am 12.09.2024 den Leitzins um 25 Basispunkte gesenkt. Der Zinssatz für die Hauptrefinanzierungsgeschäfte liegt nun bei 3,65 %, der Einlagensatz bei 3,50 %. Diese Maßnahme zielt darauf ab, das Wirtschaftswachstum zu stützen und die Inflation weiter in Richtung des angestrebten 2 %-Ziels zu bringen, während die Wirtschaft im Euro-Raum derzeit mit Schwächeerscheinungen zu kämpfen hat.

1. Sinkende Bauzinsen: Eine Chance für Bauherren?

Die Senkung des EZB-Leitzinses bietet grundsätzlich die Möglichkeit, dass auch die Bauzinsen sinken. Banken refinanzieren sich günstiger, was wiederum zu niedrigeren Zinsen für Baukredite führen kann. Dies könnte insbesondere für zukünftige Bauprojekte interessant sein, da günstigere Finanzierungen Bauherren wieder mehr Handlungsspielraum bieten.

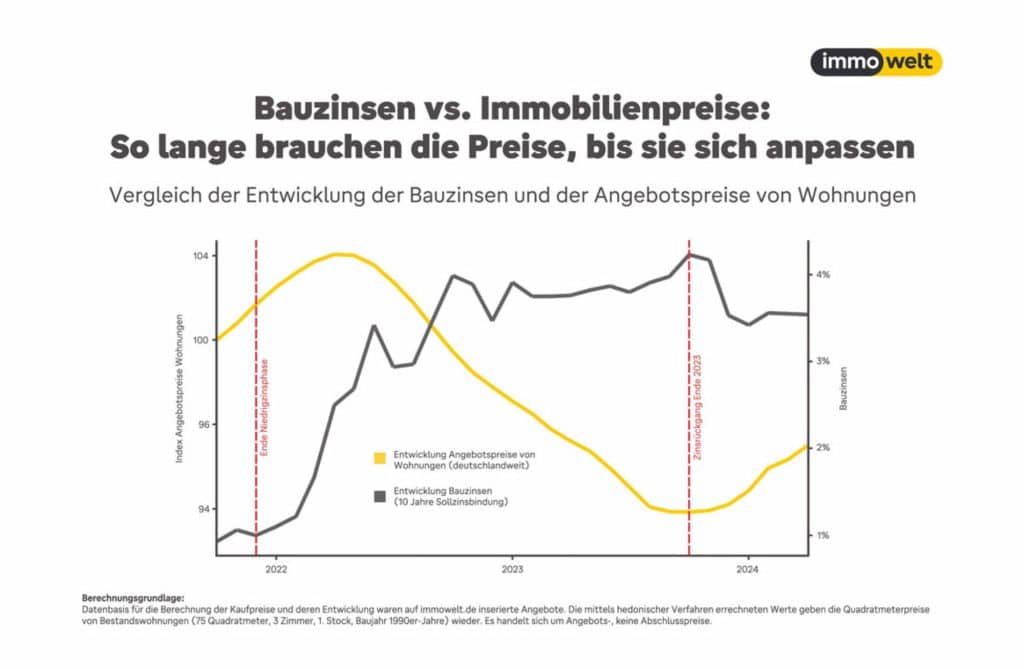

Allerdings sollten Bauherren realistisch bleiben: Der Übertrag des gesenkten Leitzinses auf die Bauzinsen erfolgt oft nicht sofort. Es kann eine gewisse Verzögerung geben, bis sich die günstigeren Refinanzierungsbedingungen tatsächlich auf Baukredite auswirken.

2. Auswirkungen auf Immobilienpreise: Ein zweischneidiges Schwert

Während sinkende Zinsen grundsätzlich die Baufinanzierung günstiger machen, können sie gleichzeitig zu einem Anstieg der Immobilienpreise führen. Dies hat mehrere Gründe:

- Durch die Senkung des EZB-Leitzinses werden Kredite wieder attraktiver und leichter zugänglich. Potenzielle Käufer, die sich zuvor zurückgehalten haben, werden wieder auf dem Immobilienmarkt aktiv. Die erhöhte Nachfrage führt dann häufig zu einem Preisanstieg, da Immobilien in vielen Regionen, besonders in Ballungszentren, nach wie vor ein knappes Gut sind. Diese erhöhte Nachfrage bei gleichzeitig begrenztem Angebot treibt die Preise in die Höhe.

- Private Käufer können von solchen Preisanstiegen stärker betroffen sein als institutionelle Investoren, die in der Regel über mehr Eigenkapital und Finanzierungsmöglichkeiten verfügen. Viele private Käufer müssen ihre Kredite so weit wie möglich strecken, um die steigenden Immobilienpreise zu finanzieren. Wenn die Preise steigen, während das Einkommensniveau nicht in gleichem Maße mitwächst, führt dies zu einem verstärkten Druck auf die Finanzierung privater Eigenheime.

- Auch externe Faktoren wie steigende Baukosten, Inflation und höhere Energiekosten spielen eine Rolle. Diese Faktoren erhöhen die Kosten für den Bau von Neubauten, was wiederum die Preise für bestehende Immobilien beeinflussen kann. Private Käufer sehen sich dadurch nicht nur höheren Kaufpreisen, sondern auch gestiegenen Betriebskosten gegenüber, was das Gesamtinvestment in ein Eigenheim teurer macht.

Zusammengefasst bedeutet die Zinssenkung zwar Erleichterung bei der Finanzierung, könnte aber gleichzeitig dazu führen, dass private Käufer aufgrund der steigenden Immobilienpreise größere finanzielle Belastungen schultern müssen.

3. Langfristige Effekte und Unsicherheiten

Langfristig könnte die Zinssenkung wieder zu einer Stabilisierung des Marktes führen. Die vorherigen Zinserhöhungen hatten viele Bauprojekte verzögert oder ganz gestoppt. Mit günstigeren Zinsen könnten nun einige dieser Projekte wieder aufgenommen werden, was auch die Bauwirtschaft ankurbeln könnte. Jedoch bleibt abzuwarten, wie sich die Inflation entwickelt, da diese eine entscheidende Rolle bei der Zins- und Preisentwicklung spielt.

Eine Zinssenkung bedeutet nicht automatisch, dass die Baukosten selbst sinken werden. Bauherren müssen weiterhin mit steigenden Materialkosten und hohen Energiekosten kalkulieren, die trotz günstigerer Finanzierungsmöglichkeiten den wirtschaftlichen Druck auf Projekte erhöhen können.

4. Nachhaltigkeit im Fokus: Ein Umdenken bei der Baufinanzierung?

Interessant ist auch die Frage, ob die Zinssenkung mehr Raum für nachhaltige Bauprojekte schafft. Staatliche Förderprogramme für energieeffizientes Bauen, kombiniert mit niedrigeren Zinsen, könnten die Attraktivität solcher Projekte steigern. Hier bietet sich für Bauherren die Chance, langfristig in nachhaltige und energieeffiziente Gebäude zu investieren, die nicht nur im Betrieb günstiger sind, sondern auch einen Beitrag zur Erreichung der Klimaziele leisten.

Dennoch muss auch hier kritisch hinterfragt werden, ob die kurzfristige Entlastung durch niedrigere Zinsen ausreicht, um die hohen Anfangsinvestitionen in nachhaltige Technologien und Materialien zu kompensieren. Eine sorgfältige Kalkulation bleibt unerlässlich.

Fazit: Augen auf bei der Baufinanzierung

Die Senkung des EZB-Leitzinses bietet auf den ersten Blick Vorteile in der Baufinanzierung. Günstigere Kredite machen Projekte leichter umsetzbar, doch der damit einhergehende Anstieg der Immobilienpreise kann gerade für private Bauherren eine Herausforderung darstellen. In dieser Marktsituation ist es umso wichtiger, den Blick auf langfristige und nachhaltige Lösungen zu richten.

Hier setzt unsere Rolle als Energieeffizienz-Experten und Nachhaltigkeitsauditoren der ean50 an. Wir helfen Bauherren und Investoren, nicht nur die Finanzierung ihrer Projekte zu optimieren, sondern diese auch nachhaltig zu gestalten. Unser Ansatz basiert auf der umfassenden Bewertung der Lebenszyklusanalyse (LCA) eines Gebäudes, die den gesamten Lebenszyklus eines Bauwerks, von der Planung und dem Bau über die Nutzung bis hin zum Abriss, betrachtet. Durch die LCA können wir genau aufzeigen, wie sich Materialwahl, Energieeffizienz und Ressourceneinsatz langfristig auf Umwelt und Kosten eines Gebäudes auswirken.

Als zertifizierte Nachhaltigkeitsauditoren führen wir Audits in den Green Building Zertifizierungssystemen der DGNB und der BiRN (BNK/BNG-Audits) an. Die DGNB-Zertifizierung ist dabei auf verschiedene Gebäudetypen und Bauphasen anwendbar, während das BNK/BNG-System speziell auf die Nachhaltigkeit von Ein- und Zweifamilienhäusern abzielt. Diese Zertifizierungen bewerten nicht nur die Energieeffizienz eines Gebäudes, sondern auch seinen Beitrag zu Umweltschutz und Ressourcenschonung.

Ein entscheidender Vorteil dieser Zertifizierungen ist, dass sie durch KfW-Förderprogramme besonders unterstützt werden. So profitieren Bauherren doppelt: Sie sichern sich attraktive Fördermittel für energieeffizientes und nachhaltiges Bauen und steigern gleichzeitig den langfristigen Wert ihrer Immobilie.

Mit der ean50 an Ihrer Seite profitieren Sie von einer umfassenden Beratung, die sowohl wirtschaftliche als auch ökologische Aspekte berücksichtigt, um Ihr Bauprojekt fit für die Zukunft zu machen. Hier kontaktieren.